陈果静

从扩大债市发行主体到增加机构投资者规模,从创新债券发行品种到发展信贷资产和企业资产证券化,日前证监会着重针对债市提出了一系列发展思路,交易所债市扩容迎来新契机。

在7月23日国务院常务会议确定降低企业融资成本的10项措施后,交易所债市此时进行扩容将有效扩宽企业融资渠道,提高直接融资比例,缓解企业“融资难、融资贵”问题。

直接融资仍唱配角

前期杠杆率较高且融资较多,企业持续高融资需求可能进一步推高利率水平。因此,降低企业成本需要为其“开源”,通过发展直接融资,拓展企业的资金来源

企业融资成本上升的原因之一是其债务负担较重,该如何撬动资本市场资金,为企业发展提供更多支持?

据统计,我国企业整体债务率,尤其是非金融企业债务上升势头明显,当前我国企业的债务率已经上升到80%以上,而合理的企业债务率一般在40%至60%区间。由于前期杠杆率较高且融资较多,企业持续高融资需求可能进一步推高利率水平。因此,降低企业成本需要为其“开源”,通过发展直接融资,拓展企业的资金来源。

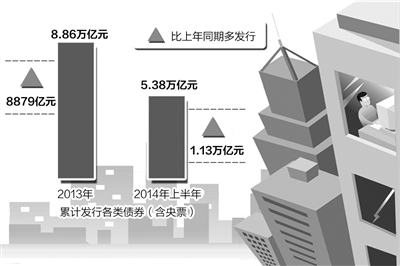

近两年来,债券市场得到持续发展。今年上半年,累计发行各类债券(含央票)5.38万亿元,比上年同期多发行1.13万亿元。其中,公司信用类债券中,非金融企业债务融资工具和企业债券发行额继续扩大。2013年累计发行各类债券(含央票)8.86万亿元,比上年同期多发行8879亿元。

但目前,间接融资还是占据融资市场“大半江山”,且债券融资与间接融资相比,发展速度不快。今年上半年人民币贷款占同期社会融资规模的54.3%,同比高4.3个百分点;相比之下,企业债券占比仅为12.3%,同比高0.3个百分点。从2013年的情况看,全年人民币贷款占同期社会融资规模的51.4%,同比低0.6个百分点;企业债券占比10.4%,同比低3.9个百分点。

“在直接融资发展不快,信贷投放难以大幅增加的情况下,资金成本较高、参与机构众多的类信贷包括信托贷款和委托贷款等快速发展,推动了融资成本大幅上升。”交通银行首席经济学家连平表示,要大力发展直接融资,提高债券融资增速,让直接融资在整个社会融资规模中担当越来越重要的角色。

供给需求双向扩容

债市供需双向扩容计划推出后,市场期待更多实质性的政策利好出台。短期来看,公司债券发行主体范围扩大或将较快实现

在此背景下,要鼓励更多企业进入交易所债市,让直接融资,特别是发债融资更容易。因此,监管部门从供需两头着手,让债市更多地为实体经济服务。

从债券发行上看,为满足不同市场主体的多样化需求,进一步增加债券发行的品种极为重要。

针对当前市场并购重组较多等现状,并购重组债券也被列入了交易所债市的扩容计划中。在当前并购重组活动活跃的情况下,推广并购债券恰逢其时。清科研究中心数据显示,2013年中国并购市场共完成交易1232起,较2012年的991起增长24.3%;披露金额的并购案例总计1145起,涉及交易金额共932.03亿美元,同比增幅为83.6%。

此前,交易所已经进行了并购债券发行的尝试。2013年,交易所市场首只并购债券——总额20亿元的“13天瑞水泥债”已于上交所上市。据中信证券投资银行高级经理赖嘉凌估算,参照国外并购融资债券占比40%至50%的水平,我国债券并购融资或有2.5万亿元至3万亿元的资金缺口。这意味着并购债券的发展空间巨大。

除了并购债券,市政公司债券、可交换债券等创新品种也被列入交易所债市的创新品种中,证监会还允许全国中小企业股转系统挂牌公司发行中小企业私募债等。

此外,信贷资产证券化和企业资产证券化也有望进一步扩容。证监会发言人表示,支持运用资产证券化产品支持棚户区改造、市政基础设施建设、重大设备租赁融资,盘活企业应收账款存量。做好企业资产证券化取消行政审批后的制度修订、监管衔接,按照市场化原则扩大规模,加快推进。

在推出债市供需双向扩容计划后,市场期待更多实质性的政策利好出台。短期来看,公司债券发行主体范围扩大或将较快实现。

此前,证监会已对2007年发布的《公司债券发行试点办法》进行了修订,拟扩大公司债发行主体范围。今年4月,证监会发言人表示,《公司债券发行试点办法》修订草案已基本完成前期起草工作,证监会将抓紧对修订草案进行修改完善,并尽快向社会公开征求意见。这意味着,企业进入债市的门槛将大幅降低,交易所债市也能更充分发挥对实体经济的支持作用。

| 相关专题 |

| · 热点·视点·观点 |