10日傍晚,央行宣布再度降息。至此央行今年已进行了两次降准、两次降息。降息并非意味着“强刺激”,也不是中国版QE的开始,而是为了更好地支持实体经济,降低企业融资成本。同时,寓改革于调控之中,进一步锻炼金融机构的自主定价能力,推进利率市场化改革——

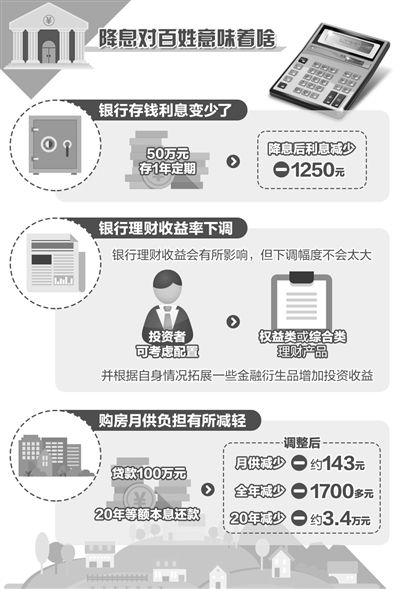

在市场降息预期不断上升之时,央行及时作出回应。5月10日,央行年内再度宣布降息,决定自5月11日起,金融机构一年期贷款基准利率下调0.25个百分点至5.1%;一年期存款基准利率下调0.25个百分点至2.25%。同时结合推进利率市场化改革,将金融机构存款利率浮动区间的上限由存款基准利率的1.3倍调整为1.5倍。这距离今年3月1日的降息仅两个多月时间。

此次降息并非“强刺激”,主要是为了更好地支持实体经济,降低企业融资成本,进一步缓解企业负担。同时,寓改革于调控之中,此次降息继续与利率市场化改革相结合,将金融机构存款利率浮动区间的上限由存款基准利率的1.3倍调整为1.5倍,有利于进一步锻炼金融机构的自主定价能力,优化资源配置。

引导利率进一步下行

进一步降息与当前我国经济下行压力较大和实际利率居高不下相关。“这次降息选择的时机恰当。”民生银行首席研究员温彬认为,尽管在一季度采取了一系列稳增长的宏观调控措施,但由于新的经济增长动力仍在培育和形成之中,扩大需求的调控措施效果有限,投资、消费和进出口增长仍不乐观,货币政策仍需要发力,以稳定投资和消费。

在前两次降息后,金融机构贷款利率已经出现了持续下降,市场利率明显回落,社会融资成本整体有所降低。但与此同时,实际利率仍处于高位。据调查,2015年3月,活期存款加权平均利率为0.38%,与降息前(2014年10月)大体持平;定期存款加权平均利率为3.14%,比降息前下降0.18个百分点。其中,3个月、1年期定期存款加权平均利率分别为2.54%和3.06%,分别较降息前下降0.28个和0.20个百分点。

但随着物价涨幅处于低位,工业品价格降幅扩大,对实际利率水平形成推升作用。刚刚出炉的4月数据显示,CPI同比上涨1.5%,连续8个月低于2%;PPI同比下跌4.6%,连续38个月负增长。在全球大宗商品价格低迷和国内产能依然过剩的背景下,PPI下一阶段走势难以改观。高于历史平均水平的实际利率为继续适当使用利率工具提供了空间。

相比之下,降息对降低融资成本的作用更为直接。央行公布的基准利率仍具有较强的指导意义,再次下调贷款基准利率可直接对金融机构贷款利率产生一定下拉作用。

但此次利率下调并非中国版量化宽松。央行首席经济学家马骏认为,在中国不存在零利率对货币政策的约束问题。从流动性创造机制来看,我国还有使用存款准备金率、再贷款和其他常规政策工具的空间。

寓改革于调控之中

此次结合降息,进一步推进利率市场化改革。在前期将存款利率上限扩大到1.3倍后,此次再度扩大至1.5倍。这是我国存款利率市场化改革的又一重要举措。

央行相关负责人表示,存款利率浮动区间上限的进一步扩大拓宽了金融机构的自主定价空间,有利于进一步锻炼金融机构的自主定价能力,促进其加快经营模式转型并提高金融服务水平,为最终放开存款利率上限打下更为坚实的基础。

在前期扩大存款利率上限后,金融机构存款定价的精细化、差异化程度进一步提升,分层定价、有序竞争的存款定价格局已经基本形成。目前,不同类型机构存款定价分化为“三大阵营”。第一阵营以国有银行为代表,包括少数股份制银行,其存款利率总体上浮比例较低,一年以内上浮10%,活期及两年以上执行基准或略有上浮;第二阵营以股份制商业银行为代表,还包括少数城市商业银行,其存款利率上浮比例居中,一年以内上浮20%,活期及两年以上约上浮10%;第三阵营以地方法人金融机构为代表,其存款利率上浮比例较高,各期限品种均上浮20%至30%。同时,在利率调控政策出台初期,一些股份制银行和城市商业银行将全部期限档次存款利率上浮到顶后,又根据自身经营特点、同业竞争情况等适当下调了存款挂牌利率。

更为重要的是,扩大存款利率上限也有利于资金价格更真实地反映市场供求关系,推动形成符合均衡水平和客户意愿的储蓄结构,进一步优化资源配置,促进经济金融健康发展。

央行相关负责人预计,在此次进一步扩大存款利率上限后,大部分金融机构不会用足1.5倍的上限。下一步,央行将继续实施稳健的货币政策,保持松紧适度,根据流动性供需、物价和经济形势等条件的变化进行适度调整,综合运用价量工具保持中性适度的货币环境,把握好稳增长和调结构的平衡点。同时,更加注重改革创新,寓改革于调控之中,把货币政策调控与深化改革紧密结合起来,加快推出面向企业和个人的大额存单,不断拓宽金融机构自主定价空间,积极推进利率市场化改革,并不断增强中央银行利率调控能力和宏观调控有效性。(记者 陈果静)

| 相关专题 |

| · 热点·视点·观点 |