為更好服務小微企業,目前已有多家金融機構開設了專營小微業務的內設機構,力爭以流水線運作、標准化操作和專業化分工,提高小微金融服務的效率,並有效控制風險。這一模式也被業界形象地稱為“信貸工廠”——

新形勢下,當小微業務成為商業銀行經營轉型的重要抓手,一場“內部手術”正在悄然進行。

《經濟日報》記者從中國工商銀行獲悉,該行日前已完成對原有小企業中心改造,升級后的“小微金融業務中心”將作為二級分行的一個內設機構,專營小微業務,將信貸業務進行全流程集中、批量管理。在業內,上述模式被形象地稱作“信貸工廠”。

目前,除工行外,中國銀行、建設銀行、北京銀行、廣發銀行等多家金融機構的小微業務也都採用這一模式。

“審批”納入小微中心

“升級后的‘小微中心’與此前相比,最大不同在於‘審批’環節被納入。”工行小企業金融業務部業務組織處處長王夫良對《經濟日報》記者表示,原來審批環節在中心外部,需要向上級行報,現在是營銷、貸前調查、審批、貸后管理各環節“一站式”,所有業務都集中到中心完成。

為何如此?王夫良解釋說,審批人員進駐中心縮短了與調查人員及客戶的物理距離,有助於解決小微企業信息不對稱問題,也有利於提高審批效率。

業內人士介紹說,出於降低操作風險、各環節相互制衡的考量,商業銀行的一筆公司貸款通常要經過公司業務部、風險管理部、授信執行部3個部門。“這樣造成放款時間較長,大中型企業單筆金額較高,影響不大﹔而小微企業‘短小頻急’,影響明顯,因此需要變革模式。”一位股份制商業銀行首席信貸官說。

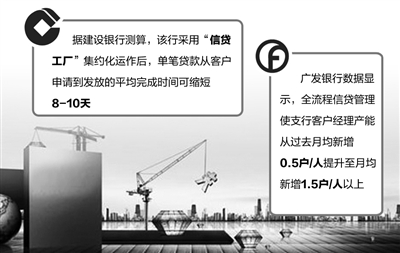

據建設銀行測算,該行採用“信貸工廠”集約化運作后,單筆貸款從客戶申請到發放的平均完成時間可縮短8至10天。

再造風控體系

集中化處理雖然帶來了效率的提升,但也無形中增加了單筆貸款可能引發的操作風險。

為此,多家商業銀行再造風控體系,第一步就是對小微信貸工廠的內部操作流程進行標准化設定。

“正在嘗試的做法是,把風控分解成情景分析、信用審查審批、預警、資產組合、反欺詐5個板塊,每個板塊分別設置若干崗位,運用到貸前、貸中、貸后的各個環節。”中國銀行北京分行相關負責人說,情景分析主要覆蓋貸前調查環節,業務人員要結合本地市場環境細分目標行業和目標客戶,形成清晰、可操作的客戶准入標准。

一位國有大行廣東省分行信貸管理部總經理對《經濟日報》記者表示,該地區目前重點規范4類風險控制。首先是過度融資風險,不少企業負債過高,將短期流貸當做長期固貸使用,造成資金鋪底,運轉效率低下﹔其次,異地貸款需格外注意抵押物是否被重復抵押﹔再次,某些為融資而融資的“平台化”貸款容易造成資金疊加,發生高利貸異變﹔最后,還需注意某些產業行業在經濟形勢大背景下可能產生的風險,如鋼貿、光伏行業等。

“由於不同地區、不同行業的小微企業具有很強差異性,情景分析的操作難度也較大。”上述人士說,對此,各家商業銀行總行普遍採用的風控理念是,抓住核心監控指標,充分授權,同時細化管理,明晰崗位分工和操作要求。

發力全產品服務平台

“風險控制是手段,不是目的。”廣發銀行首席信貸官林亞臣說,最終目的是降低銀行風險成本,實現小微業務商業可持續。

從各家商業銀行的實踐看,把“小微中心”等專營機構做精做深,是探路商業可持續的普遍路徑,但不同體量、類型機構的做法又有所差別。

“工行小微中心是全產品服務平台,除信貸業務,還包括理財等綜合業務。”王夫良介紹說,下一步將對結算、理財、咨詢等產品進行優化,運用集合票據、債券、上市等工具,支持優質小微企業獲得更多資金融通渠道,而不僅僅局限於貸款這一單一融資方式。據了解,作為第一批試點,工行目前已批准全國50余個二級分行開展“小微中心”試點。

銀監會相關人士表示,大型商業銀行綜合金融服務能力強,應以此為依托,做精做深專營機構,繼續發揮小微金融服務主力軍作用。此外,小微業務對傳統物理網點的依賴程度較高,大型商業銀行覆蓋面廣,擁有渠道優勢。

對於商業銀行推出“小微信貸工廠”深耕小微金融服務市場,深圳銀監局副局長胡艷超認為,進入新常態,理解銀行服務小微企業需注意3層邏輯:第一,小微企業金融服務難度大已獲得社會共識﹔第二,雖然難做,但銀行努力后可以做好,銀行缺的不是能力,而是模式﹔第三,也是最重要的,資本市場開放、利率市場化推進不斷壓縮銀行傳統業務領域的盈利空間,使其不得不尋找新的市場,立足於更多中小企業客戶。(記者 郭子源)

| 相關專題 |

| · 熱點·視點·觀點 |